副業としてブログを始めた会社員です。収益が少しずつ出てくるようになったけど、いつ開業届を出すべきなの?あと確定申告についても知りたい。会社にバレたり、脱税するのは絶対に避けたいです。

このような方のために、情報をまとめました。

副業をもっと本格的に継続していくためにも、覚えておいて損はないですよ。

今回は、「ブログの収入」を前提として書きました。

ですが、企業から独立した仕事をする場合はすべてあてはまりますので、ぜひご覧ください。

- 開業届とは何なのか?を徹底解説!

- 開業届を出すメリットとデメリット

- 結局、副業ブロガーはどうすべき?

この記事を書いている私は、2019年2月からブログを開始し、約半年が経ちました。

収益がポツポツと発生し、確定申告や開業届について気になってきたので、今回記事にしました。

時間をかけて調査しましたが、間違っていることがあれば指摘していただけると助かりますm(_ _)m

スポンサーリンク

会社員が副業を始めたら「開業届」は出すの?

ここは1番気になるところですよね。

実は、国税庁のホームページを見たり、税務署に聞けば解決することが大半です。

開業届とは?

開業届とは、国税庁のホームページを見ると以下のように書かれています。

[概要]新たに事業を開始したとき、事業用の事務所・事業所を新設、増設、移転、廃止したとき又は事業を廃止したときの手続です。

国税庁HPより引用

つまり、「個人事業を始めたことを税務署に申告するための手続き」ということです。

個人事業の定義は、「独立・継続・反復」している仕事のことをいいます。

たとえば、「本業の後にアルバイトする」という場合は独立していないため、個人事業主にはならないということです。

ブログの場合は、アルバイトと違って会社に属していないので、個人事業に当てはまりますね。

開業届はいつ出すの?

提出時期に関しても、国税庁のホームページに書かれています。

[提出時期]事業の開始等の事実があった日から1月以内に提出してください。

国税庁HPより引用

ということは、会社員でも副業を開始したら、1か月以内に提出しなければいけないということです。

ただ、提出しなかったからといって何か罰則があるわけではないそうです。また、過去にもそういった判例はないそうです。

しかし、国税庁によると、

[手続根拠]所得税法第229条

国税庁HPより引用

とあり、法律で定められているので、守らないのは心がモヤモヤしますよね。

開業届を出すと、会社に副業がバレるんじゃないの?

1番気がかりなのは、ここだと思います。

副業OKの会社が増えてきてはいるものの、何となく周りに知られたくないという気持ちもわかります。

ただ、開業届の提出と副業がバレることとは、直接の関係はないようです。

副業が会社にバレるのは、元税務職員の氷犬さんによると、以下の3パターンとのこと。

「副業がバレる理由は主に3つ。会社は副業をどう突き止める?【副業時代】」より引用

- 住民税の通知が会社に行く

- 副業していることを自分で言ってしまう(ネットで特定される)

- クライアントから漏れる

記事を読むとわかりますが、どれも対策可能で、開業届とは関係ないことがわかります。

開業届の提出方法

こちらも、国税庁のホームページに行けば解決です。

ホームページからタウンロード可能で、記入して印刷すればすぐに提出できる仕様になっています。

書き方に迷っても、今はググればたいていのことは解決しますね。

提出先は、以下のように書かれています。

[提出先]納税地を所轄する税務署

国税庁HPより引用

近くの税務署を探したい方は、こちらからどうぞ。(国税庁のHPに飛びます)

開業届を出すメリットとデメリット

開業届の基礎がわかったところで、実際に開業届を出すメリットとデメリットを見ていきましょう。

開業届を出すメリット

メリットは以下の通り。

- 節税効果あり

- 青色申告できる

- 屋号で銀行口座開設できる

順番に見ていきます。

節税効果あり

会社員とは違い、「経費」を使うことができます。

たとえば、ブログを書くためのパソコンを買ったら、その金額を課税所得(税金がかかる所得)から引くことができます。

実際に、①経費を使うパターン、②使わないパターンで比較してみましょう。

| ①経費を使う | ②経費を使わない | |

| 利益 | 1,000万円 | 1,000万円 |

| 経費 | 900万円 | 0円 |

| 課税所得 | 100万円 | 1,000万円 |

| 所得税率 | 5% | 33% |

| 納税額 | 5万円 | 330万円 |

| 手残り | 95万円 | 670万円 |

極端な例ですが、経費の効果は圧倒的に大きいですよね。

ただ、無駄に経費を使うぐらいなら納税をした方が手残りの現金は増えるので、経費の使い方には注意が必要です。

青色申告できる

青色申告ができると、「青色申告特別控除」といって、所得から65万円の控除を受けることができます。

さらに、最大で3年間赤字を繰り越せることもメリットで、結果的に節税につながります。

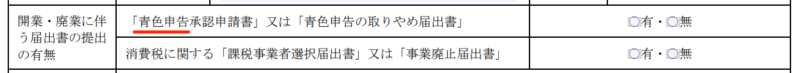

ただ、青色申告承認申請は、開業から2ヶ月以内に行う必要があります。

開業届に青色申告をするかどうかの項目があるので、忘れずにチェックしましょう。

屋号で銀行口座開設できる

これはおまけ的ですが、屋号で銀行口座を開設することができます。

メリットとしては、以下の通り。

- 個人の口座と分けて管理可能

- 取引先からの信用を得られる

事業が大きくなっていったら、考えたいですね。

開業届を出すデメリット

デメリットは以下の通りです。

- 会計処理や確定申告の手間

- 失業保険がもらえない可能性

順番に見ていきます。

会計処理や確定申告の手間

これは仕方のないことですね。

私自身は「住宅ローン控除」の申請で確定申告をしましたが、パソコンで必要事項を記入するだけなので、そこまで大変ではない印象です。

青色申告は難しいという話もありますが、慣れてしまえは問題ないのでは?と思います。

今は、クラウド会計ソフトfreeeなどの会計ソフトが充実しているので、問題ないですね。

それよりも節税効果などのメリットの方が大きいと思います。

失業保険がもらえない可能性

これも仕方のないことです。

失業保険がもらえるのは、「求職活動中」のみです。

開業届を出すにせよ出さないにせよ、事業をしていたら受給できません。

もし不正受給をしたら、受給額以上の金額を返さないといけなくなります。

頑張って事業を大きくした方がいい、ということがわかりますよね。

結局、副業ブロガーはどうすべき?

副業の場合は、ある程度利益が出てきてから開業届を提出するケースが多いようです。

まずは確定申告をしましょう

開業届を出さないにしても、確定申告をする必要があります。

このあたりは、税理士の大河内薫さんのYouTubeがとても参考になります。

約6分と短く要点がまとめられている動画なので、ぜひ見ておきましょう。

副業の稼ぎが20万円以下だったら、本当に確定申告はしなくていいのか?サラリーマンや主婦の副業と税金のお話【税理士が解説】

要点をまとめると、以下の通りです。

- 副業年収20万円以下は確定申告不要? → 何もかも不要は誤解

- 別件で確定申告をする場合は、副業収入が20万円以下でも書かなければいけない

- 確定申告をしない場合は、“所得税の”確定申告は不要(税務署に提出するもの)

- “住民税の”確定申告は必要 → 各自治体ごとに異なる

「副業の利益が20万円以下であれば確定申告は不要」という言葉が1人歩きしてしまっていますが、住民税は申告する必要があるんですね。

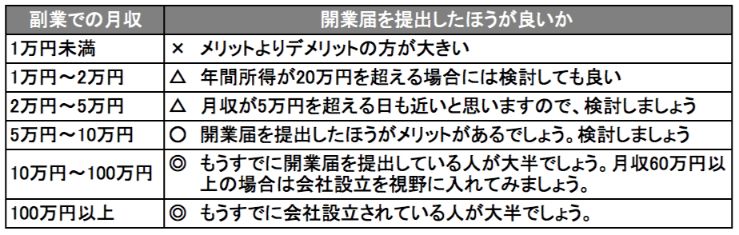

月収いくらから開業届を出すべきか

先ほど「ある程度利益が出てきてから開業届を提出するケースが多い」と書きました。

では、月収いくらぐらいになったら開業届をだせばいいのでしょうか?

参考になる表があったので、引用します。

うーん、私はまだ「メリットよりデメリットの方が大きい」ラインですね。頑張ります。

まとめ

副業をしている人が気になる、「開業届」についてまとめました。

収入を伸ばしている真っ最中の自分に、カツを入れるためにも時間をかけて調べました。

これから副業を頑張っていこうと思っている方は、ぜひー緒に頑張りましょう!

もし間違っていることがあれば、指摘していただけると助かりますm(_ _)m

以上です。最後までお読みいただき、ありがとうございました。

コメント