この記事は、セゾン投信の解約方法を知りたい方に向けて書いています。

解約と同時にやるべきことや解約後の話も合わせて解説しますので、読んでみてください。

- セゾン投信の解約方法

- 解約と同時にすべきこと

- 解約した理由はたった1つ

- 解約後は次の投資先を考える

この記事を書いている私は、セゾン投信を2016年12月から約2年間運用してきました。

2019年7月にすべて解約したので、その方法と運用成績、解約理由などを解説します。

写真付きで解説しますが、解約自体はとっても簡単です。

スポンサーリンク

セゾン投信の解約方法

簡単3ステップです。

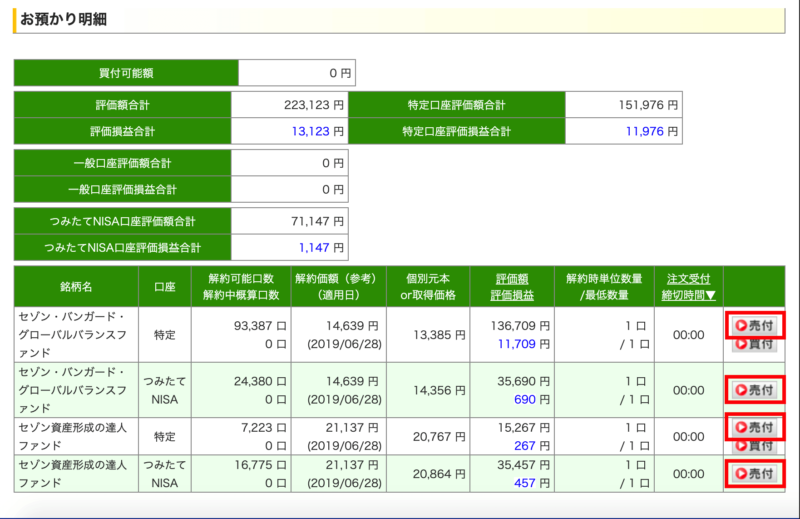

①「売付」を押す

解約したい商品の「売付」を押します。

私はすべて解約したので、同じ作業を4回やっています。

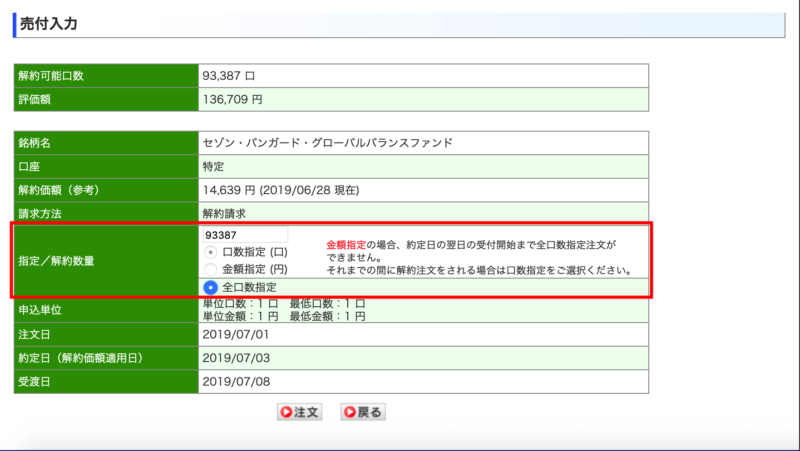

②「解約数量」を選択 → 注文

私はすべて解約したので「全口数指定」を選択しました。

一部解約する場合は、「口数指定」か、「金額指定」かを選びましょう。

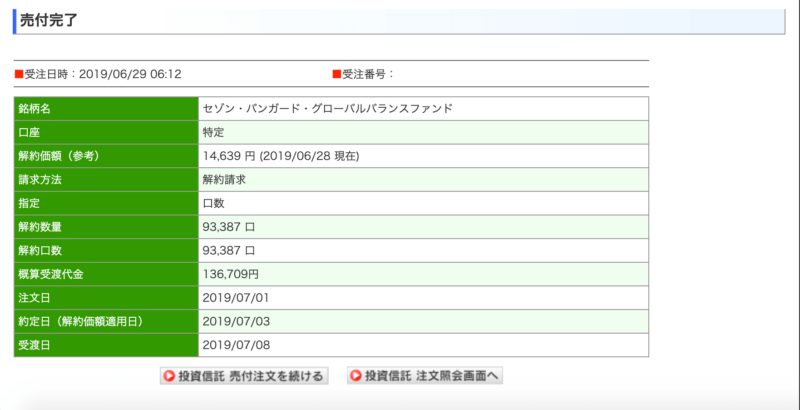

③完了 & 確認

完了です。簡単ですね。

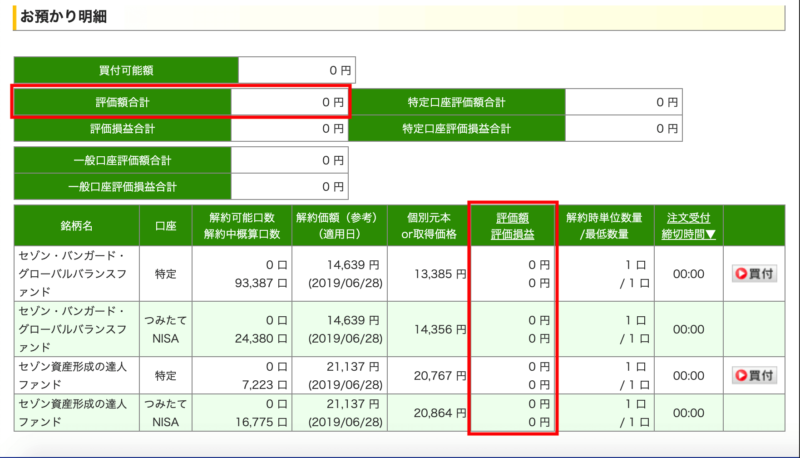

ためしにトップ画面に戻ってみると、「評価額」のところが0円になっているのでOKです。

気になる運用成績発表!

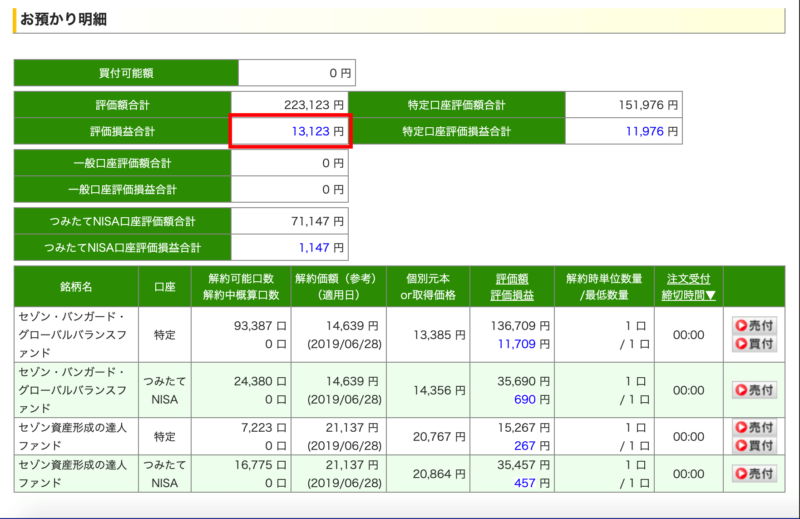

私は一部特定口座で、一部つみたて NISA口座というやっかいな感じでしたが、210,000円を運用し、利益は13,123円でした。

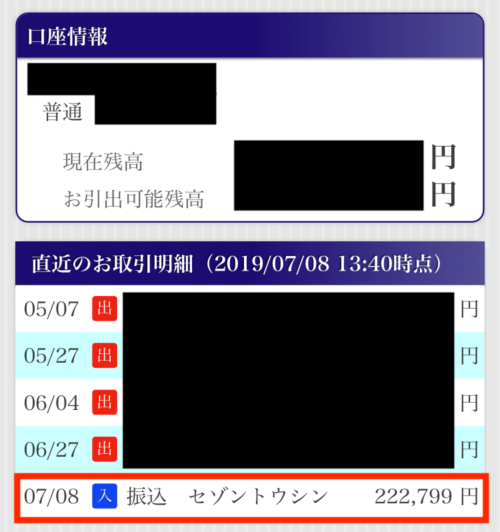

実際に銀行に振り込まれたのがこちら。

実質的な利益は12,799円ですね。

特定口座で購入した分は税金が引かれたので、多少減っています。

また、注文した時点では参考価格で、実際の価格が決定するのは2営業日後なので、多少価格が変動します。

暴落、暴騰したら話は別ですが、普通はそこまで影響がないので、気にする必要はありませんね。

解約と同時にすべきこと

解約と同時にすべきことは、「定期積立プランの解約」です。

売付をしても、「定期積立プランの解約」をしなければ、また翌月から積み立てが始まってしまいます。

解約届の取り寄せ

「定期積立プラン」を解約するには、まず解約届を取り寄せなければいけません。

管理画面から「定期積立プラン・解約届」を選択します。

後日書類が届いたら、記入して返送すれば完了です。

毎月10日までに送れば、翌月から「定期積立プランの解約」となります。

ここが本当に面倒くさいところですね。

解約だけでなく、積み立て金額を変更するだけでも書類が必要です。

ネットで完結すればありがたいんですが、いちいち書類で送るのは時代遅れな気がしますね。

解約した理由はたった1つ

それは、「手数料が高いから」です。

セゾン投信の手数料

まず、セゾン投信の手数料を見てみます。

- 購入時手数料(購入する時にかかる):0%

- 信託報酬(持っている間ずっとかかる):年0.60% ± 0.02%

- 信託財産留保料(売る時にかかる):0.1%

- 購入時手数料:0%

- 信託報酬:年1.35% ± 0.02%

- 信託財産留保料:0.1%

※インデックスファンド・アクティブファンドの違い

インデックスファンドとは?

市場平均(ベンチマーク)と同じような動きをする運用を目指すファンドのことをインデックスファンドといいます。ここでいう市場平均とは、株式を例にあげれば「日経平均株価」や「TOPIX」、米国では「SP500」などの株価指数のことを指します。アクティブファンドとは?

引用:セゾン投信HP

アクティブファンドとは、独自の銘柄選択や資産配分により、株価指数等の動きを上回る投資成果を目標とする運用方法のことを言います。

他の投資信託との比較

次に、投資先が同じような他の商品と比較してみます。

インデックスファンド

| 商品名 | 購入時手数料 (購入する時にかかる) | 信託報酬 (持っている間ずっとかかる) | 信託財産留保料 (売る時にかかる) |

| セゾン・バンガード・グローバルバランスファンド | なし | 0.60% ± 0.02% | 0.1% |

| 楽天・全世界株式インデックス・ファンド | なし | 0.2196% | なし |

| eMAXIS Slim 全世界株式(オール・カントリー) | なし | 0.15336% | なし |

見てわかる通り、セゾン投信は高いですよね。

解約する時にもお金を取られますし、ほぼ同じような投資先は他の商品で選べるので、セゾン投信を買うメリットはないと思います。

アクティブファンド

| 商品名 | 購入時手数料 (購入する時にかかる) | 信託報酬 (持っている間ずっとかかる) | 信託財産留保料 (売る時にかかる) |

| セゾン資産形成の達人ファンド | なし | 1.35% ± 0.02% | 0.1% |

| ハッピーエイジング40(ハッピーエイジング・ファンド) | なし | 1.2960% | なし |

| のむラップ・ファンド(積極型) | なし | 1.4904% | 0.3% |

正確には投資先がちょっと違いますが、参考までに見てみました。

アクティブファンドは信託報酬が基本的に高く、セゾン投信が飛び抜けて高いわけではないですね。

そもそもアクティブファンドは値動きが激しいので、私はインデックスファンドでゆっくり確実に増やしていく方針にしています。

では、なぜセゾン投信のアクティブファンドを持っていたかというと、ただ単に「知らなかったから」です。

手数料も知りませんでしたし、インデックスファンドとアクティブファンドの違いも知りませんでした。

なので、とりあえず買っている状態でした。知らないって怖いですね。

解約後は次の投資先を考えよう

解約したら、ある程度のまとまったお金が手に入りますよね。

それをそのまま現金で持っているのはモッタイナイです。次の投資先を考えましょう。

私はつみたてNISAで、S&P500(米国株)連動型の商品と、新興国の株式に投資する商品を積み立てています。

S&P500に投資する理由

「オハマの賢人」と言われる投資界で有名なウォーレン・バフェット氏が、自分の死後に備えて、妻に残している言葉があります。

資産の90%はS&P500指数。残り10%は政府短期国債に投資せよ。

「投資の答え」が出ているようなものです。

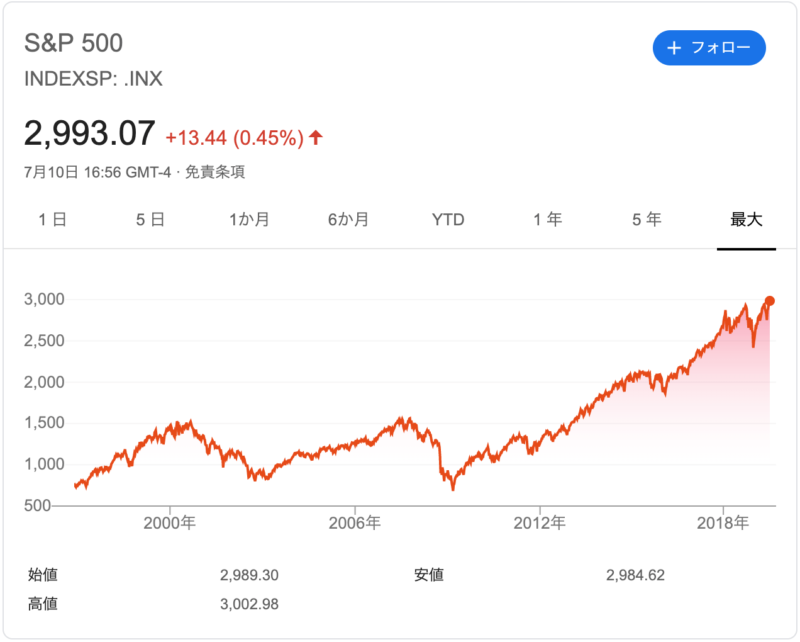

S&P500のチャートをご覧ください。

きれいな右肩上がりですよね。リーマンショックなどの暴落ではダメージを受けているものの、すぐに戻っています。

それに対し、日経平均株価を見てみましょう。

悲惨ですよね。市場最高値が1989年12月で、それ以降は不安定です。

新興国に投資する理由

単純に、今後どんどん成長していくと思ったからです。

すみません、それだけです。

補足:つみたてNISAの運用成績

私のつみたて NISAの運用成績です。

2019年1月から運用して、合計で5,438円の利益が出ていますね。

つみたてNISAは期間いっぱいの20年間運用する予定なので、今後が楽しみです。

ちなみに私が運用しているのは、楽天証券です。

まとめ:老後資金を確保しよう

この記事は、以下の流れで解説をしました。

- セゾン投信の解約方法

- 解約と同時にすべきこと → 「定期積立プランの解約」

- 解約した理由 → 「手数料」が高いから

- 解約後は次の投資先を考える → S&P500がおすすめ

セゾン投信を解約して終わりではなく、次につなげていきましょう。

もしつみたてNISAをやってみようと思う方は、楽天証券がおすすめです。

クレジットカード払いができるので、ポイントも貯まって一石二鳥ですよ。

年金はそこまであてにできないので、自分で老後資金を確保しましょう。

そうなると、投資は必須になってきますよ。

以上です。最後までお読みいただき、ありがとうございました。

コメント